4000亿减税红包:国务院通过最新税改措施,预计全年减税4000亿元,小规模纳税人享受到更多的税率优惠,小微企业最受益,纳税减少近77%左右。

2018年3月28日,国务院总理主持召开国务院常务会议,确定深化增值税改革的措施,进一步减轻市场主体税负。实施的时间则跟去年“营改增”全面推广的时间一致,都是从5月1日开始。

今年税改的重点如下:

1、将制造业等行业增值税税率从17%降至16%,将交通运输、建筑、基础电信服务等行业及农产品等货物的增值税税率从11%降至10%,预计全年可减税2400亿元。

2、统一增值税小规模纳税人标准。将工业企业和商业企业小规模纳税人的年销售额标准由50万元和80万元上调至500万元,并在一定期限内允许已登记为一般纳税人的企业转登记为小规模纳税人,让更多企业享受按较低征收率计税的优惠。

3、对装备制造等先进制造业、研发等现代服务业符合条件的企业和电网企业在一定时期内未抵扣完的进项税额予以一次性退还。

受益最大的是小微企业幅度之大前所未有

和"一般纳税人"相比,"小规模纳税人"享受到更多的税率优惠。最新的政策宣布:小规模纳税人的年销售额标准,从以往的50万到80万,上调到了500万元。

此外,在一定期限内还允许一般纳税人转为小规模纳税人。让小微企业减轻负担,激发更大活力。

有专家认为,在界定小规模纳税人标准上,一下子把工业企业和小微企业的年销售额标准由50万元和80万元上调至500万元,最关键的是,这种福利是追溯到既往,即允许在一定期限内的一般纳税户进行转登记。换言之,在一定时期内,上调后在500万范围内的企业被定义为小规模纳税人。

简单算一下。

一家年销售500万的中小制造企业,此前属于一般纳税人,缴纳17%增值税,若是制造毛利很好,符合条件增值税进项50万,那么500万减去50万等于450万,17%价外税率,则需要缴纳450万乘以17%/(1+17%)等于65万增值税。

此次国务院减税,变成小规模纳税人之后,需要按照全部销售额缴纳3%,也就是15万税,少缴纳50万,减少比例能达到77%。

若是500万销售额的一般纳税人,进项能有250万,按17%增值税测算36万增值税,变成小规模纳税人是变成15万,相当于减少五六成的税。

国金证券:4000亿中国版减税带来哪些投资机会

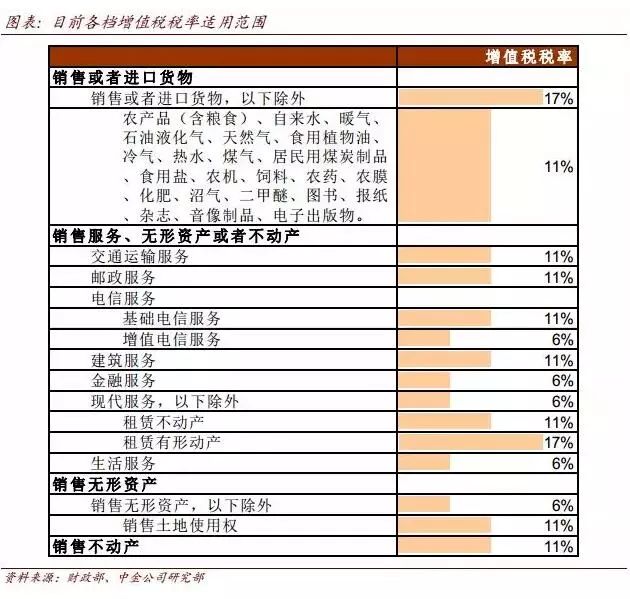

这次增值税调整措施包括:1)一是将制造业等行业增值税税率从17%降至16%,将交通运输、建筑、基础电信服务等行业及农产品等货物的增值税税率从11%降至10%,6%这一档的税率保持不变;2)将增值税小规模纳税人标准由年销售额50万元和80万元上调至500万元;3)对装备制造等先进制造业企业、研发等现代服务业企业和电网企业在一定时期内未抵扣完的进项税额予以一次性退还。上诉三大措施将减轻企业税负超过4000亿元。尽管本次调整中增值税名义税率仅下降1个百分点,但由于增值税是我国第一大税种,税率下调1%的减税规模也不小,预计全年可达2400亿元。

营改增后,我国增值税改革一直都在进行。2017年7月1日,增值税税率由四档减至17%、11%和6%三档,取消13%这一档税率,这是我国增值税改革迈出的第一步。在此次公布的调整方案中,仍然保留了三档税率,把17%和11%这两档税率分别下调1个百分点。按照今年政府工作报告的表述,预计未来增值税将由三档减少至两档,并且税率将进一步下降。具体来说,10%这档税率有可能向6%这档税率靠拢合并,16%这档税率有望进一步降低。

增值税主要是在物品生产流通过程中的增值部分进行征税,过高的税率不利于企业创新。这次增值税减税直接利好制造业企业,特别是高端制造与科技创新企业。增值税税率下降以及一次性退还未抵扣完的进行税额,有助于降低制造业企业流转环节税负,提高企业利润率和增加企业资本积累,为扩大生产规模和加大研发投入提供基础。这有助于推动经济结构转型,建设制造强国,实现高质量发展。

根据估算,下调增值税税率给企业增加的净利润=企业收入*增值税实际税负*(税率下降幅度/原来适用税率)*(1-企业所得税率)。从行业来看,增值税税率下调,建筑、采掘、公用事业、计算机、电气设备等行业明显受益,其中净利润增厚幅度分别为1.34%、1.30%、1.00%、0.84%和0.80%。

4000亿减税红包

中金公司:哪些行业将直接受益?

此次增值税改革惠及面广。目前增值税税率分17%、11%和6%三档。适用17%增值税税率的行业不仅包括制造业,还包括批发零售业,大约贡献一半增值税税额。适用11%税率的交通运输等行业大约贡献三成增值税。此次增值税改革后,适用17%和11%两档税率的行业将直接受益。17%和11%两档增值税税率下调后,会降低部分竞争性行业产品和服务的价格,其他行业和居民也会间接受益。从2016年“营改增”经验看,不仅改征增值税的服务业增值税税负下降,制造业增值税税负也有所降低。

4000亿减税红包

4000亿减税红包:三项措施将为今年减税超过4000亿元。

按照税率调整幅度直接计算,原来适用于17%税率的企业税负下降6%,原来适用于11%税率的企业税负下降9%。国务院常务会议预计,下调两档增值税税率全年可减税2400亿元,三项措施合计全年减税4000亿元,相当于2017年国内增值税(5.6万亿)的7%左右。

统一增值税小规模纳税人标准有利于税收公平。营改增改革后,改征增值税的行业小规模纳税人年应税销售额标准为500万元。但是之前已经征收增值税的货物生产(工业)和批发零售(商业)行业小规模纳税人仍适用于2008年《增值税暂行条例实施细则》规定的50万元以下和80万元以下年应税销售额标准。此次统一增值税小规模纳税人标准,将工商业企业小规模纳税人的年销售额标准上调至和服务业标准一致,有利于税收公平、减少扭曲。同时也体现了对于中小企业的支持。

今年增值税改革力度比去加大,落地时间比去年早。2017年将增值税税率由四档减至三档的改革从7月1日开始实行。今年的增值税改革措施从5月1日开始实行,改革力度更大,政策落地时间点更早,将对于2季度经济增长起到支持。这些减税措施不仅影响今年,也会支持明年前4个月的经济增长。

年内还有更多减税降费措施值得期待。根据政府工作报告,今年将减税8000亿元,减税降费合计超过1.1万亿元。十九届三中全会开启的新一轮机构改革将带动政府简政放权,优化政府机构职能,提高行政效率,为盘活存量资金和减少政府开支创造空间。今年在降低赤字率的同时,仍然可以进一步加大力度减税降费。提高个税起征点、继续阶段性降低企业“五险一金”缴费比例等政策也将陆续落地。

中泰证券李迅雷:三个行业利润弹升幅度最大

【1】制造业降税符合预期。2018年政府工作报告已明确提出,“改革完善增值税,按照三档并两档方向调整税率水平,重点降低制造业、交通运输等行业税率”,本轮降税早已箭在弦上,并有望开启后续降税大幕。

【2】制造业降税超千亿。根据定量测算,剔除增值税下降引发应纳税所得额增加的影响,前三季度制造业有望降税783亿元,折合全年约1044亿元,其中上游降税约309.1亿元,中游降税约420.3亿元,下游降税约

314.7亿元,汽车制造业、计算机通信和其他电子设备制造业实际降税最多,分别达到169.3亿元、111.7亿元。

【3】上游利润弹性最为明显。根据测算,此次降税有望推动制造业利润总额弹升11.2%。受利润基数影响,上、中、下游分别弹升约15.7%、11.2%、8.8%,有色冶炼、化学纤维、铁路船舶三个行业利润弹升幅度最大,达28. 9%、18.5%、17.5%。

【4】后续降税影响如何?若增值税率后续下降至13%,有望推动制造业企业净利润总额弹升44.8%,其中上、中、下游分别弹升62.8%、44.9%、35.1%,有色冶炼、化学纤维、铁路船舶三个行业利润弹升幅度达到115.6%、74.0%、70.1%。

本文“”来源:http://www.lkttc.com/news/jingji/70328.html,转载必须保留网址。